「アイフルってブラックでも通るのかな?お金借りたいけど、審査きびしいと嫌だなあ...」

...今回はこのような疑問にお答えしていきます。

延滞経験のあるブラックリストだとカードローンの審査に通ることは難しいです。しかし一部ではアイフルならブラックリストでもお金が借りられるというウワサもありますが、実際のところどうなのでしょうか?

私も以前アイフルに申し込んだことがあるので、その経験をもとに解説していきます。

アイフルのカードローンはブラックでも通る!

まず結論から言うと、アイフルはブラックリストでも審査に通るチャンスがあります。

実際に私も、ブラックリストのときにアイフルを申し込んでカードローンの契約ができました。しかしブラックでも誰でも借りられるわけではなく、カードローンに申し込むと必ず審査が行われます。

あくまでも、ブラックでもアイフルで借りられる可能性がある...ぐらいに思っておきましょう。

- 間違い:ブラックリストでも誰でもアイフルでお金は借りられる

- 正解:ブラックリストでもアイフルでお金を借りられるチャンスがある

ブラックでも必ず借りられるカードローンは存在しない

重要なのは、ブラックでも必ず借りられるカードローンは存在しないということ。こちらの記事でも詳しく説明しています。

ざっと解説すると、「必ず借りられる=審査なし」という意味になりますが、ローン会社は踏み倒しのリスクをなるべく下げるために申し込んだ人には、前述の通り審査を行います。

審査なしでお金を貸すと、返せない人がたくさん出てきて経営がショートしてしまうでしょう。だから「うちは審査なしで必ずお金を貸すよ」...なんて消費者金融はかなり危険なので、そこでは絶対に借りないようにしてくださいね。

またアイフルはブラックでも借りられるからといって、審査がなあなあというわけではありません。あとでも書きますが、属性が良くない人はカードローンは作れませんので注意してください。

アイフルは最短30分で審査、最短60分で融資ができる

そもそもアイフルのカードローンってどんな特徴があるんだろう...という人のために表にまとめてみました。

| 内容 | |

| 申し込み条件 | 20〜69歳で安定した収入と返済能力がある人 |

| 貸付利率 | 3.0%~18.0% |

| 利用限度額 | 最大800万円 |

| 損害遅延金 | 20.0% |

| 借入方法 | 口座振込 / アイフルATM / 提携銀行,コンビニATM |

| 返済方法 | 口座振替 / 銀行振込 / アイフルATM / 提携銀行,コンビニATM |

| 返済方式 | 借入後残高スライド元利定額リボルビング |

| 返済期日 | 約定日制,またはサイクル制(35日ごとに返済) |

| 返済額 | 月4000円〜(約定日制) 月5000円〜(サイクル制) |

| 返済回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・保証人 | 不要 |

| 審査時間 | 最短30分 |

| 融資時間 | 最短60分 |

| 収入証明書 | 50万円まで不要 ※ 他社を含めた借入総額が100万円以下でも不要 |

| 必要書類 | 運転免許証 (交付がなければパスポートなど顔写真付き書類) ※ 現住所が異なる場合は別途で追加書類が必要 ※ 借入総額により収入証明書(源泉徴収票等)が必要 |

大手のカードローン会社だけあって、即日でもお金を借りられるというのが大きな特徴ですね。

アイフルはアコムのカードローンと同じく、インターネットでの申し込みも受け付けていて、審査は最短30分、融資も最短60分で借りれます。ちなみにアコムもブラックリストでも借りやすいカードローンなので興味のある人はチャレンジしてみてください。

アイフルの即日融資を受けたいならインターネットで申し込む

アイフルで即日でスムーズなキャッシングを受けるパターンは2つ。どちらもインターネットから手続きします。

- ネット申し込み → 自動契約機(カード発行) → ATMキャッシング

- ネット申し込み → 口座振込キャッシング

契約機で直接申し込むこともできますが、審査がスムーズに進むためネットで完了させておきましょう。

他にもアイフルの特徴として、オペレーターと電話しながら申し込める「てまいらず」や、ローンカードの配達時間を6つの中から指定できる「配達時間えらべーる」というサービスも。

家族にアイフルを使っていると知られたくない人にとっては、配達時間えらべーるはかなり重宝しますね。

ブラックリストでのアイフルの借入れ限度額は50万円前後?

アイフルは35日ごとの返済ができるので、支払いのスパンは長いほうがいいな...という人には嬉しいシステムですね。ただし返済額は5000円〜と、アコムの3000円〜と比べるとちょっと高めです。

- アイフル:35日返済の最低返済額5000円〜

- アコム:35日返済の最低返済額3000円〜

また限度額は最大800万円までですが、私がブラックリストで申し込んだときは『50万円』でした。最終的にアイフルの判断になりますが、ブラックの人が借りられる額は50万円前後だと考えていいでしょう。

アイフルの成約率は約2人に1人が通る確率:

消費者金融からお金を借りるとき、「どのくらい審査がきびしいのか?」というのはユーザーにとって気になるところでしょう。

大手カードローン会社は成約率を公表していますが、アイフルの最新の成約率は『46.2%』でした。これを高いか低いかと感じるのは人によりますが、だいたい約2人に1人が通ると考えると、私はそこそこ高い確率だと思います。

アイフルを含めた大手カードローンの最新の成約率はこんな感じです。

- アイフル:46.2%

- アコム:45.0%

- プロミス:47.0%

- レイクALSA:29.5%

やはりアイフル、アコム、プロミスの3社は規模が大きいので成約率も高くなりますね。もっと詳しい成約率のデータを見たい...という人は、こちらの記事も参考にしてください。

ブラックリスト=CICに「異動」情報が登録されること

アイフルはブラックでも通りやすいですが「そもそもブラックリストって何なの?」...という人にわかりやすく説明すると、私たちの信用情報にキズがつくことを指します。

私たちがクレジットカードやローンを契約するとき氏名、住所、勤務先などを記入しますが、そのデータはすべて信用情報機関に登録されます。たとえばその1つのCICではこれらの個人情報に加えて、カードやローンの支払いの状況も管理しています。

- CIC:個人情報や支払いの状況を管理する信用情報機関の1つ

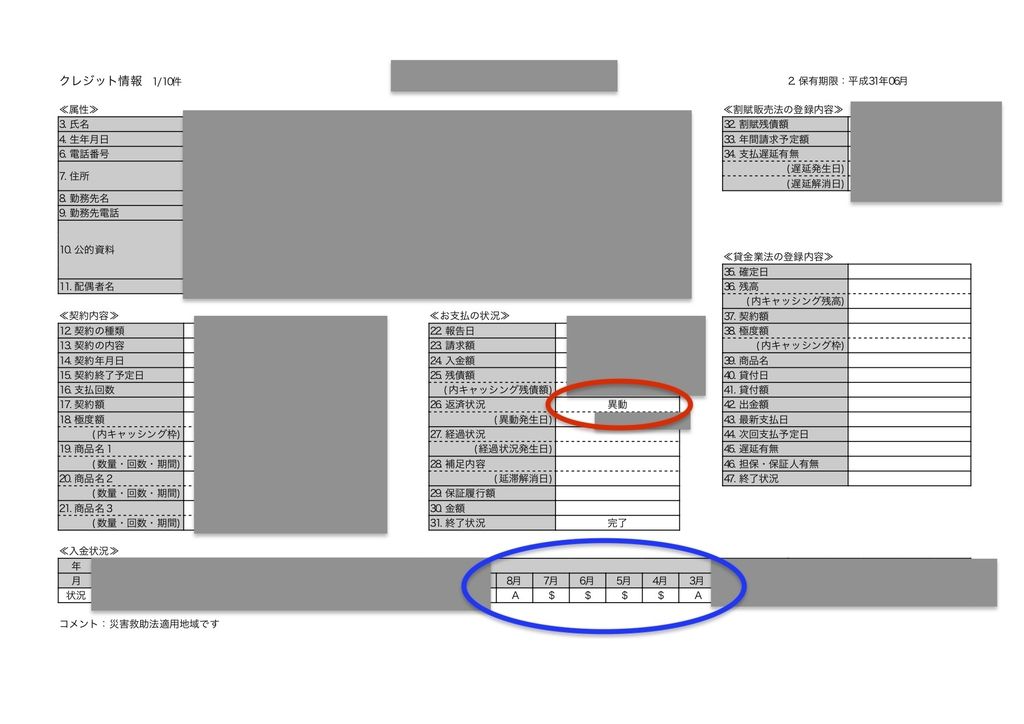

このCICのデータはネットや窓口で申請すれば開示して見ることができます(CIC公式サイトも参照)。以下は開示した私のデータです。

赤丸は「返済状況」。残債額などがここに載りますが、3ヶ月(もしくは61日)以上の延滞をすると『異動』と書かれてブラックリスト入りです。

CICに加盟しているカード会社やローン会社は、審査のときに申込者のCICデータをチェックします。冒頭でも書きましたが、ブラックリストの情報があるとまず可決しません。

そして青丸は「入金状況」。アルファベットの記号は以下の意味を指します。

- $:請求日までに入金があった

- A:請求日までに入金がなかった

入金状況の理想は$$$$$$$$...と並ぶことですが、いい加減な返済や滞納をするとここがAになってしまいます。これは余談ですが私は1年以上もクレジットカードを延滞した経験があり、AAAAAAA...と連続で書かれていました。

ブラックリストの情報は最低でも5年間は消えない

またブラックリストが解除されるまでも長く、最低でも5年間は異動情報は消えません。

| 原因 | 期間 |

| 3ヶ月以上の延滞(未払い) | 延滞している間ずっと |

| 3ヶ月以上の延滞(完済) | 完済から5年 |

| 債務整理 | 5〜7年 |

| 自己破産 | 5〜10年 |

自分がブラックかどうか知りたい!...という人はとりあえずCICを開示してみましょう。デビットカードしか持っていなくても開示はできますが、利用できるカードに縛りがあるので気をつけてください。

収入が安定していないとブラックでもアイフルの審査は通らない

上でも書きましたがいくらブラックに甘いアイフルでも、属性が悪いとまず通りません。

ここでいう属性が悪いというのは、具体的には「無職(家事手伝い)」や「延滞金をまだ完済していない人」を指します。

申し込みの条件にも書かれている通り、アイフルがお金を貸すのは「安定した収入と返済能力を有する方」です。収入がない人や不安定な人はどうしても審査のハードルが上がります。

属性ごとのアイフルでの審査の通りやすさを表にしました。

| 属性 | 難易度 |

| 会社員・役員 | ◎ |

| 契約社員 | ◯ |

| 派遣社員 | ◯ |

| アルバイト・パート | ◯ |

| 個人事業主 | ◯ |

| 専業主婦(主婦) | ◯(パートなどで収入があること) |

| 年金受給者 | ◯ |

| 学生 | ◯(バイトなどで収入があること) |

| 無職 | ✕ |

| 家事手伝い | ✕ |

| ブラックリスト | △ ※ まず落ちるが場合によっては可決 ※ 延滞金を完済してないと否決 |

資産があっても安定した収入がないとアイフルからの信用は低くなる

正社員はよほどのことがない限り解雇もされないし安定的に収入が入ってきます。だからカードローン会社からも信用は高いです。

しかし無職、家事手伝いなどの人は収入源がないのでまず審査に通りません。いくら手元に資産があっても、安定したお金が入っていこない人はアイフルからの信用は低くなります。

- 資産はないけど安定した収入がある:アイフルの信用は高くなる

- 資産はあるけど安定した収入はない:アイフルの信用は低くなる

自分は無職、家事手伝いだけどアイフルでお金を借りたい...という人は早めに就職することをおすすめします。アルバイトを始めてもいいし、派遣会社に登録するのも1つです。

私も派遣会社にスタッフ登録してから借りたよー!

おわりに:ブラックでもアイフルに通ったらしっかり返済していこう

以上、アイフルは属性悪いときびしいけどブラックでも通りやすいよ...という記事でした。

ブラックリストでお金を借りたい人は、アイフルのカードローンにチャレンジしてみてはいかがでしょうか。そもそもブラックだと審査に通りにくいので「まあ落ちてもともとだろう...」という気持ちで申し込んでもいいと思います。

もちろんブラックでアイフルから借りることができたら、今度こそは延滞しないようにしっかりと返していきましょう。